Les avantages de l’immobilier mondial

Les investissements immobiliers cotés en bourse peuvent être trouvés sous deux formes de base — propriétaires/exploitants et développeurs. La principale différence entre les deux est la façon dont ils génèrent leurs revenus. Les propriétaires/exploitants génèrent la majeure partie de leurs revenus par les revenus de location provenant des locataires occupant les immeubles qu’ils possèdent. Ces revenus et ces flux de trésorerie sont habituellement axés sur des baux pluriannuels offrant un haut niveau de visibilité et de prévisibilité. En revanche, les développeurs génèrent la majeure partie de leurs revenus par la vente des immeubles qu’ils ont développés. Ces revenus et ces flux de trésorerie sont beaucoup plus volatils avec moins de visibilité et de prévisibilité.

La majorité des investissements immobiliers cotés en bourse sont basés sur le modèle propriétaire et exploitantl, et la plupart sont structurés comme les fiducies de placement immobilier («FPI»). À l’échelle mondiale, il y a plus de 35 pays qui ont adopté une législation de type FPI, la période qui suit 1994, reconnue comme «l’ère moderne des FPI», depuis laquelle de meilleures données sont disponibles.

Dans la plupart des pays, afin d’être considérée comme une FPI, une société doit d’abord satisfaire à deux tests. Premièrement, la majorité des actifs de la société doivent être de l’immobilier (les définitions et les seuils varient selon les pays). Deuxièmement, la société doit distribuer la majorité, sinon la totalité de ses gains chaque année aux investisseurs. Dans certains pays, la rencontre du critère de distribution permet à la FPI d’éviter l’impôt sur le revenu des sociétés et les distributions sont versées à partir des revenus avant impôt.

Pays qui ont adopté une législation de type FPI

Renseignements supplémentaires

Illustration de l’impôt

| Société | FPI | |

|---|---|---|

| Revenu | 100,0 $ | 100,0 $ |

| Dépenses | 70,0 $ | 70,0 $ |

| Revenu avant impôt | 30,0 $ | 30,0 $ |

| Impôt | 8,4 $ | s.o. |

| Revenu net | 21,6 $ | 30,0 $ |

| Distributions | 11,9 $ | 30,0 $ |

| Impôt | 4,6 $ | 7,5 $ |

| Taux d’imposition** | 39,3 % | 24,6 % |

| Distribution nette en espèces | 7,2 $ | 22,5 $ |

De plus, comme démontré à la page précédente, certaines distributions des FPI représentent des montants importants de « remboursement de capital » qui sont généralement exonérés d’impôt au moment de la réception par l’investisseur. Il en résulte même un plus grand rendement après impôt pour les investisseurs dans les FPI par rapport à d’autres investissements concurrents.

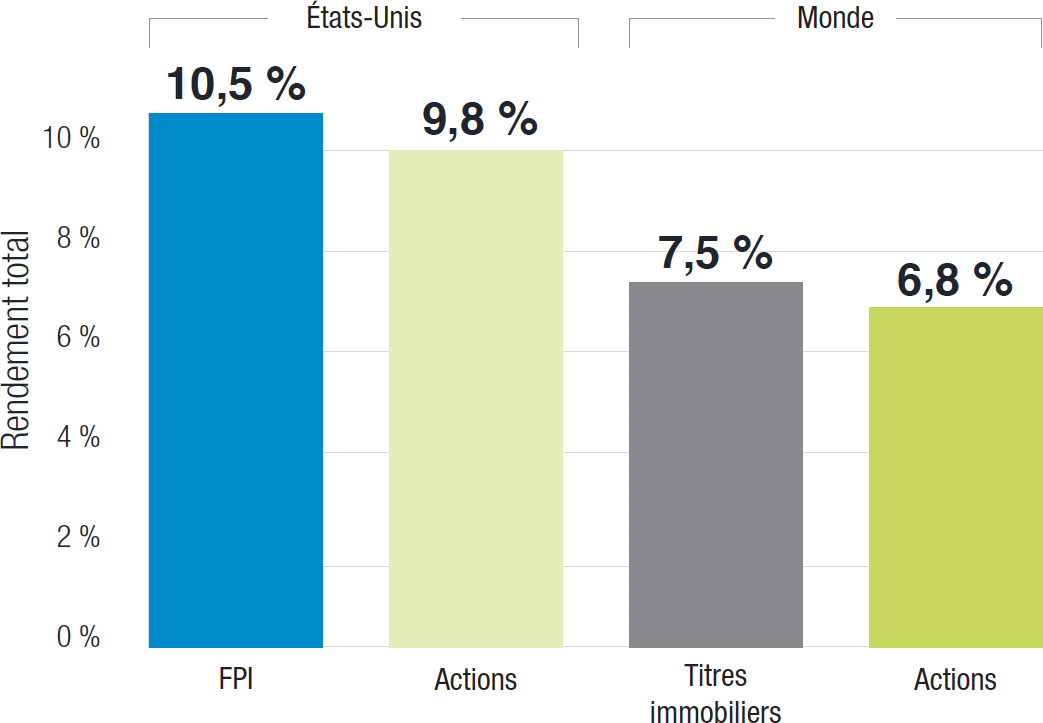

La surperformance des FPI au cours de cette période est souvent liée à une diminution des taux d’intérêt. Toutefois, il est important de noter que les actions mondiales ont surclassé les obligations mondiales au cours de cette période. Les actions mondiales ont également été exposées à la baisse des taux d’intérêt, et certainement à l’augmentation de la production économique. Les rendements supérieurs des FPI au cours de cette période ont été propulsés par leur structure et leurs caractéristiques uniques.

Comparaison du rendement après impôt

| Obligations à rendement élevé | Actions ordinaires | Action privilégiées | FPI | |

|---|---|---|---|---|

| Taux de rendement | 5,88 % | 2,82 % | 3,87 % | 5,62 % |

| Taux d’imposition | 53,53 % | 39,34 % | 39,34 % | 24,64 % |

| Taux de rendement après impôt | 2,73 % | 1,71 % | 2,35 % | 4,24 % |

| Inflation | 1,50 % | 1,50 % | 1,50 % | 1,50 % |

| Taux de rendement réel après impôt | 1,23 % | 0,21 % | 0,85 % | 2,74 % |

Source : Bloomberg, TaxTips, Company Reports. Remarques : Les obligations à rendement élevé sont représentées par le FNB Horizons actif obligations à rendement élevé, les actions ordinaires sont représentées par l’indice composé S&P/TSX, les actions à priorité sont représentées par le FINB BMO échelonné actions privilégiées et les FPI sont représentées par l’indice S&P/TSX Capped REIT.

* Basé sur le taux marginal supérieur d’imposition de l’Ontario en janvier 2020.

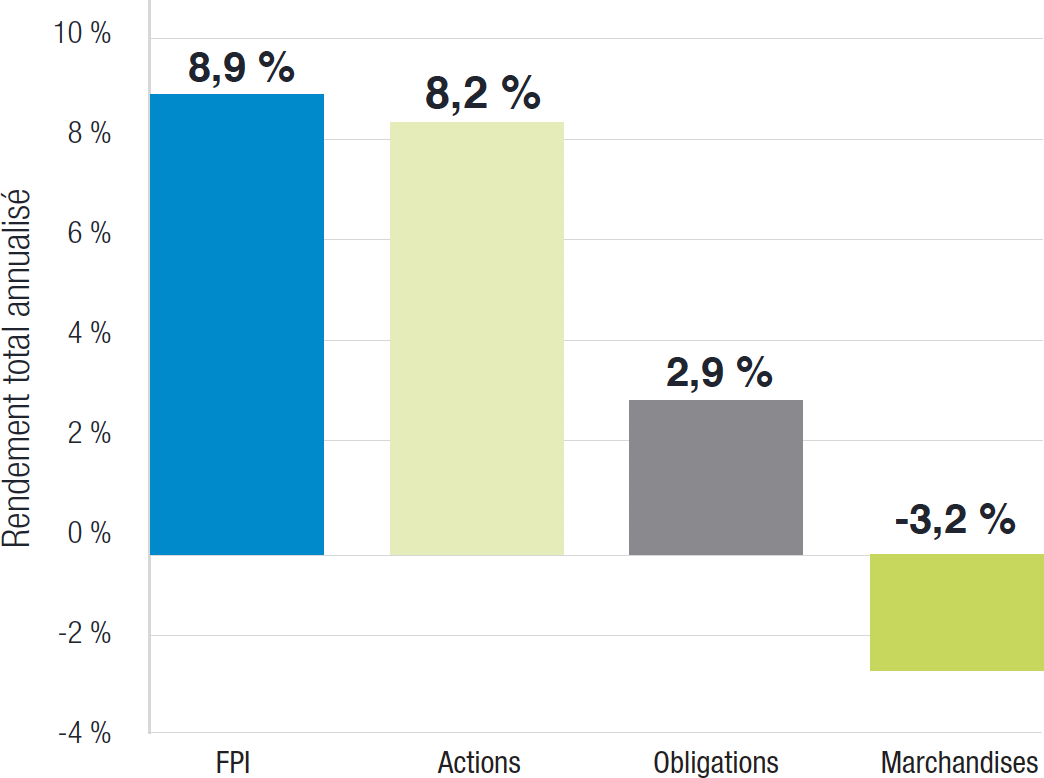

Les FPI surclassent les autres catégories d’actif importantes

Du 31 décembre 2002 au 31 décembre 2019

Les flux de trésorerie des FPI sont exposés à l’augmentation de l’activité économique de plusieurs façons. Lorsque l’activité économique reprend, la demande pour l’immobilier augmente à mesure que les entreprises embauchent plus d’employés et développent leurs installations. Cette augmentation de l’occupation et la demande se traduit habituellement par la hausse des loyers pour les FPI, en particulier celles ayant des immeubles enviables (emplacements, qualité, etc.). De nombreuses FPI structurent leurs baux afin de participer à la hausse de l’inflation au moyen d’augmentations de loyer périodique liées à l’inflation. Comme le rendement économique augmente, et que l’inflation augmente, les loyers des FPI ont le potentiel d’augmenter également. Enfin, alors que la demande pour l’immobilier augmente, les emplacements et les propriétés de première qualité reçoivent une quantité disproportionnée de demandes pour les espaces supplémentaires. Si l’offre de biens immobiliers est contrainte d’une certaine façon (îles, centre-ville, zonage), la croissance des flux de trésorerie d’actifs de qualité situés dans ces zones limitées peut être très forte.

En raison de la structure des FPI (haut taux de retour obligatoire), le total des rendements des FPI a une importante composante de revenu. Historiquement, les rendements totaux des FPI ont été répartis également entre l’appréciation du capital et les distributions. Toutefois, le rendement de distribution des FPI a toujours été près de deux fois le rendement des dividendes d’actions communes.

Contribution des dividendes réinvestis au rendement total

Du 29 décembre 1989 au 31 juillet 2018

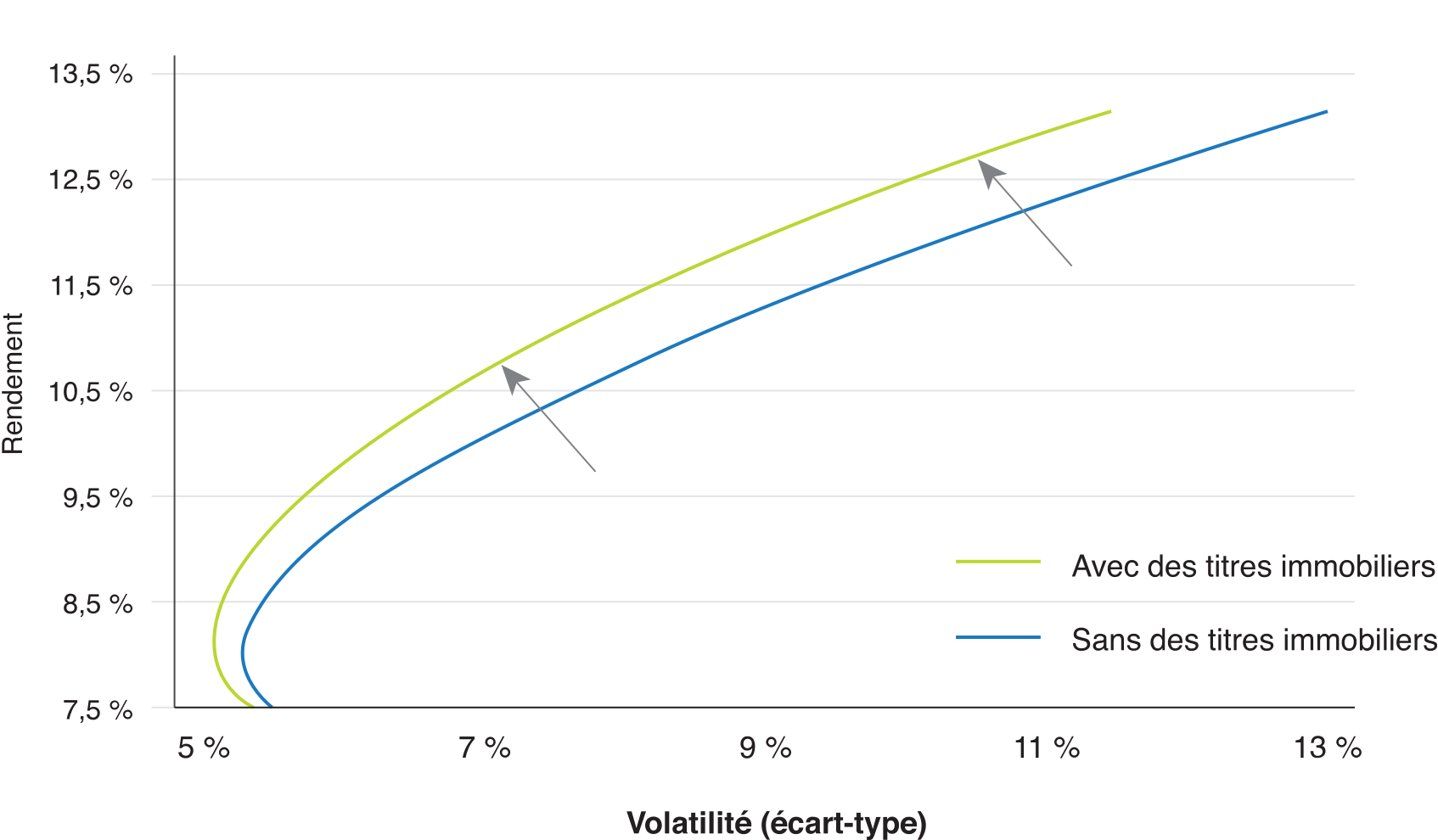

En conséquence, les rendements totaux des FPI sont généralement moins volatils et plus prévisibles que ceux des actions communes. Les ajouter à un portefeuille diversifié permet généralement d’avoir plus de revenus par unité de risque encouru, d’améliorer les rendements ajustés au risque de l’ensemble du portefeuille.

Frontière d’efficience avec ou sans titres immobiliers

En 2016, la Global Industry Classification System («GICS») a été élargi pour inclure l’immobilier comme un secteur autonome avec un poids de 2,7 % dans l’indice S&P 500. En rendant cette décision, les MSCI et S&P Dow Jones ont noté l’accroissement de la spécialisation du secteur immobilier (13 sous-industries et deux groupes de l’industrie), et la faible corrélation des rendements immobiliers avec le reste du secteur des finances. Nous estimons que cette modification du GICS fera augmenter la répartition de l’immobilier des les gestionnaires de fonds généralistes et passifs. Ces répartitions seront probablement de nature plus stratégique et à long terme, étant donné que ces gestionnaires devront avoir une opinion sur l’immobilier à au cours du le cycle.

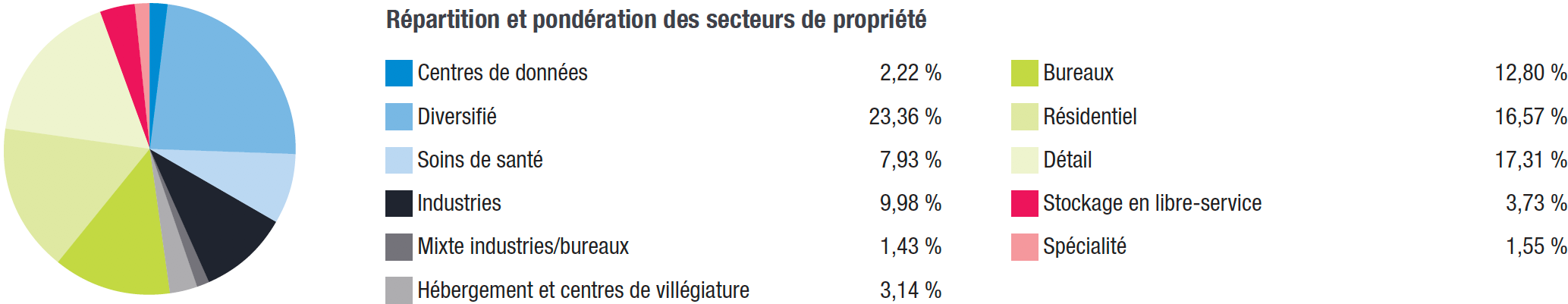

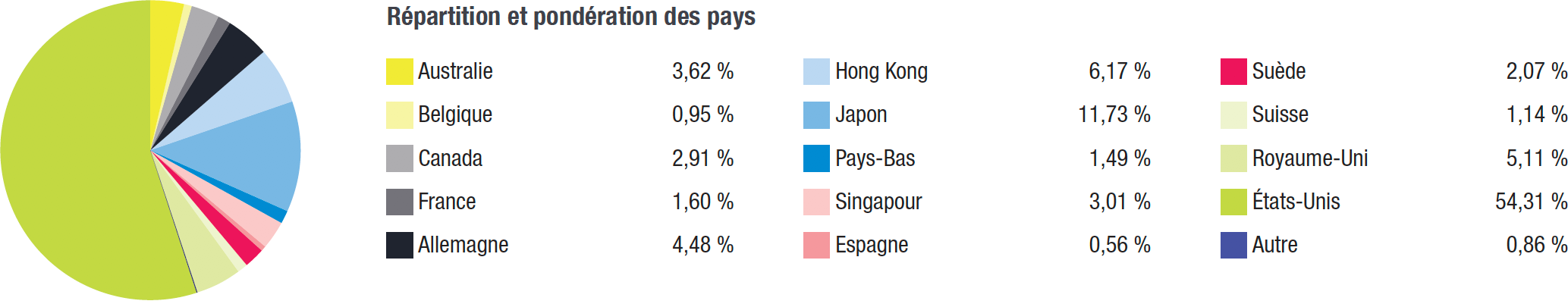

De nombreux investisseurs ont connu du succès en investissant dans l’indice plafonné des FPI S&P/TSX au cours des dernières années. Toutefois, il est important de noter que les FPI canadiennes représentent une très petite fraction de l’immobilier coté en bourse disponible pour les investisseurs. Tandis que les États-Unis dominent encore à un peu plus de 52 % l’indice FTSE EPRA NAREIT Developed (notre indice-repère), il y a une représentation de plus de 20 pays différents. À seulement 2,9 % (au total 19 titres), les FPI canadiennes sont la septième plus grande répartition géographique dans cette référence. En se limitant aux FPI canadiennes, les investisseurs perdent des occasions de détenir des investissements immobiliers de premier ordre dans des villes comme New York, Londres, Paris, Singapour et Hong Kong. Ce sont des marchés où l’offre est généralement limitée, et la demande est généralement forte, ce qui fait augmenter les valeurs immobilières et les rendements ajustés en fonction du risque. En outre, plusieurs secteurs des FPI au niveau mondial n’existent pas au Canada (tours, centres de données, entreposage en libre-service, logements étudiants) et sont seulement disponibles pour les investisseurs dans les FPI au niveau mondial.

Pays et secteurs de l’indice FTSE EPRA NAREIT Developed

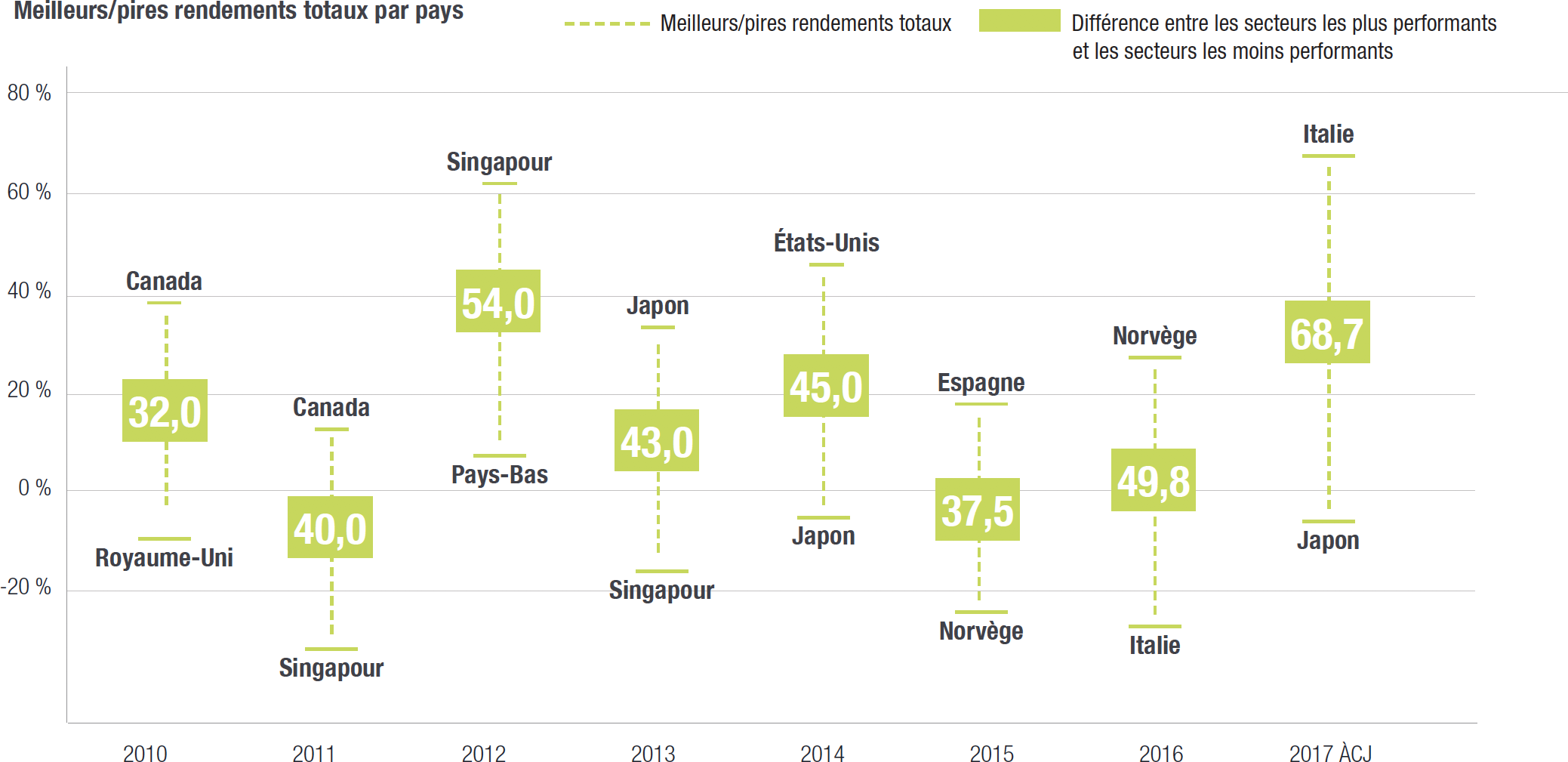

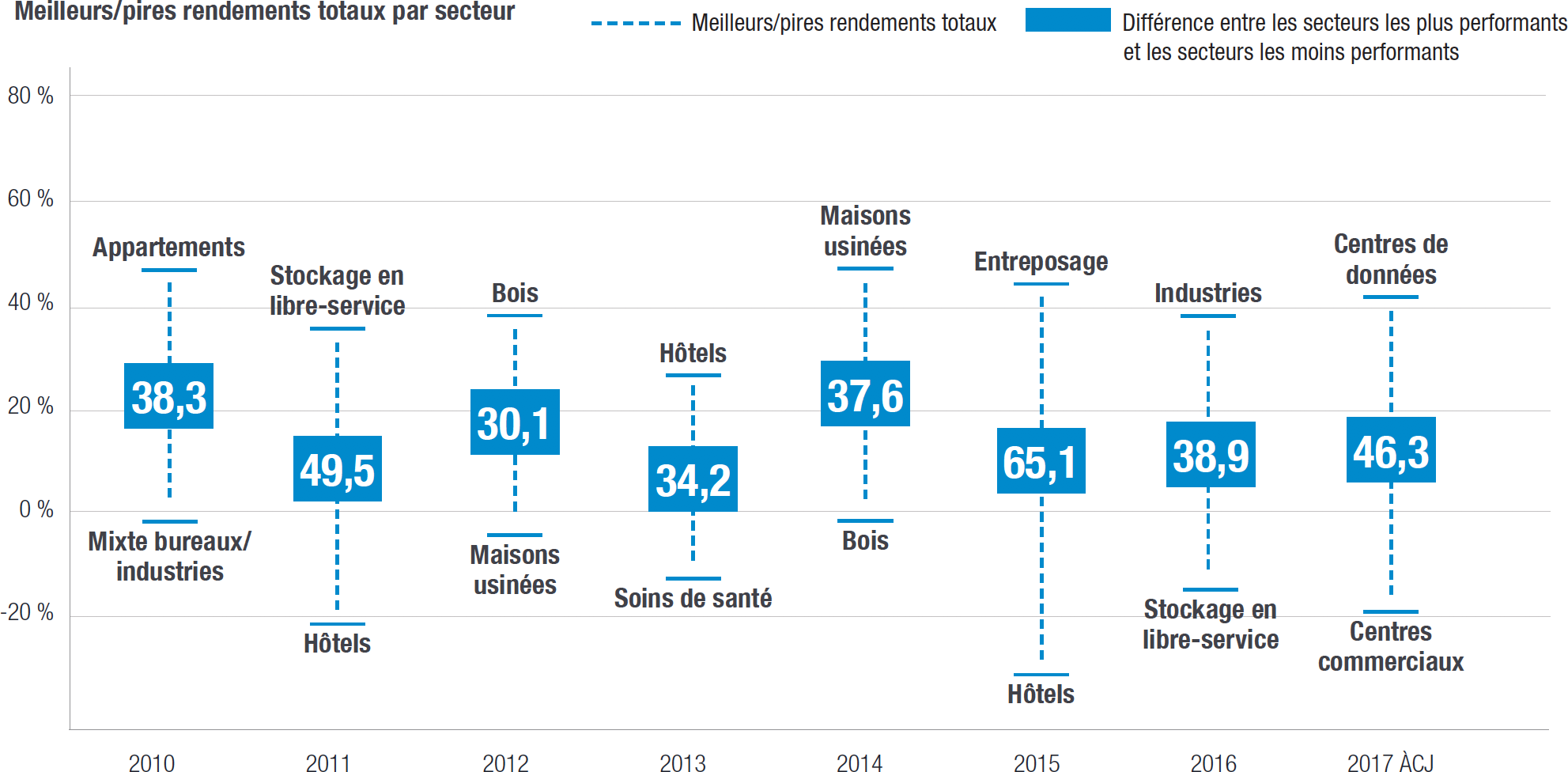

Les rendements des FPI mondiales montrent une forte preuve de réversion. Comme le montre le graphique ci-dessous, les secteurs ou les pays ayant eu les performances les plus faibles l’année précédente rebondissent souvent rapidement pour devenir les meilleurs l’année suivante. L’allocation de capital à des secteurs immobiliers et/ou à des pays sous-évalués donne généralement lieu à de forts taux de rendement l’année suivante. Cette caractéristique de l’investissement dans les FPI mondiales récompense une stratégie d’investissement rigoureuse fondée sur l’évaluation et la patience.

Dispersion des rendements annuels des titres immobiliers mondiaux

Les données fournies représentent les rendements passés, et ne garantissent pas les rendements futurs. L’information présentée ci-dessus ne reflète pas le rendement de tout fonds, gestionnaire de compte ou service de Cohen & Steers. Rien ne garantit que les épargnants obtiendront le type de rendement décrit ci-dessus. Les rendements des secteurs de propriété sont basés sur l’indice NAREIT Equity REIT. Les rendements des pays sont basés sur l’indice FTSE EPRA/NAREIT Developed Real Estate. Au 31 août 2017.

Méthode de Starlight Capital

Chez Starlight Capital, nous nous efforçons d’ajouter de la valeur en concentrant nos investissements dans les FPI de haute qualité avec plusieurs leviers de création de valeur à leur disposition. Les FPI ayant le potentiel de croissance le plus élevé devraient surperformer au cours du cycle, mais leur valeur est particulièrement importante lorsque l’activité économique s’accélère, et que les attentes d’inflation et d’augmentation du taux au comptant augmentent. Achetés au moment où ils nous offrent un rendement suffisant par rapport au risque encouru, ces investissements devraient, à long terme, produire de forts rendements ajustés en fonction du risque.

Les fonds communs de placement ne sont pas garantis, leur valeur peut changer fréquemment et leur passé pourrait ne pas se reproduire.

Certains énoncés dans le présent document sont de nature prospective. Les énoncés prospectifs sont des énoncés de nature prévisionnelle, dépendent de conditions ou d’événements futurs ou s’y rapportent, comprennent des termes tels que « peut », « pourra », « pourrait », « devrait », « s'attend », « planifie », « anticipe », « croit », « estime », « projette », « prévoit », « a l'intention », « continue » et les termes comme « potentiel » et d’autres expressions similaires. Les résultats, les décisions et les événements réels pourraient donc être sensiblement différents de ceux qui sont indiqués dans les énoncés prospectifs. Les énoncés prospectifs ne comportent aucune garantie de rendement futur. Bien que les énoncés prospectifs contenus dans ce document sont basées sur des hypothèses que Starlight Capital et le gestionnaire de portefeuille considèrent comme raisonnables, ni Starlight Capital ni le gestionnaire de portefeuille ne peut assurer que les résultats véritables seront conformes aux énoncés prospectifs. Il est recommandé au lecteur de considérer ces énoncés ainsi que d'autres facteurs avec précaution et de ne pas leur accorder une confiance excessive. La société ne s'engage aucunement à mettre à jour ou à réviser de tels énoncés prospectifs à la lumière de nouvelles données, d'événements futurs ou de tout autre facteur qui pourrait affecter ces renseignements, sauf si la loi l'exige.

Starlight, Starlight Investments, Starlight Capital et tous les autres logos associés de Starlight sont des marques de commerce de Starlight Group Property Holdings Inc.