Traitement fiscal des distributions

Dans le domaine des placements, il est important de se concentrer sur la croissance de votre portefeuille. Un autre facteur essentiel à garder à l’esprit est le montant d’impôt que vous payez sur le revenu généré par vos investissements.

En général, vous pouvez mettre le revenu de placement à l’abri de l’impôt dans un REER — où l’impôt peut être reporté jusqu’à ce que vous retiriez l’argent — ou par l’intermédiaire d’un CELI, où la croissance et le revenu sont libres d’impôt même lorsque vous décidez de retirer de l’argent.

Lorsque vous atteignez votre plafond de cotisation annuel pour le REER et le CELI, vous pouvez utiliser les comptes non enregistrés, où les revenus de placement et les gains seront assujettis à l’impôt. Le montant d’impôt dépend de la province dans laquelle vous vivez, des revenus que vous percevez et qui plus est, du type de revenu de placement que vous recevez.

La bonne chose est que tous les revenus de placement ne sont pas imposés de la même façon.

Les distributions sont une source de revenus payés par les fonds communs de placement. Il s’agit généralement des revenus générés par les différents types de placements détenus dans le fonds.

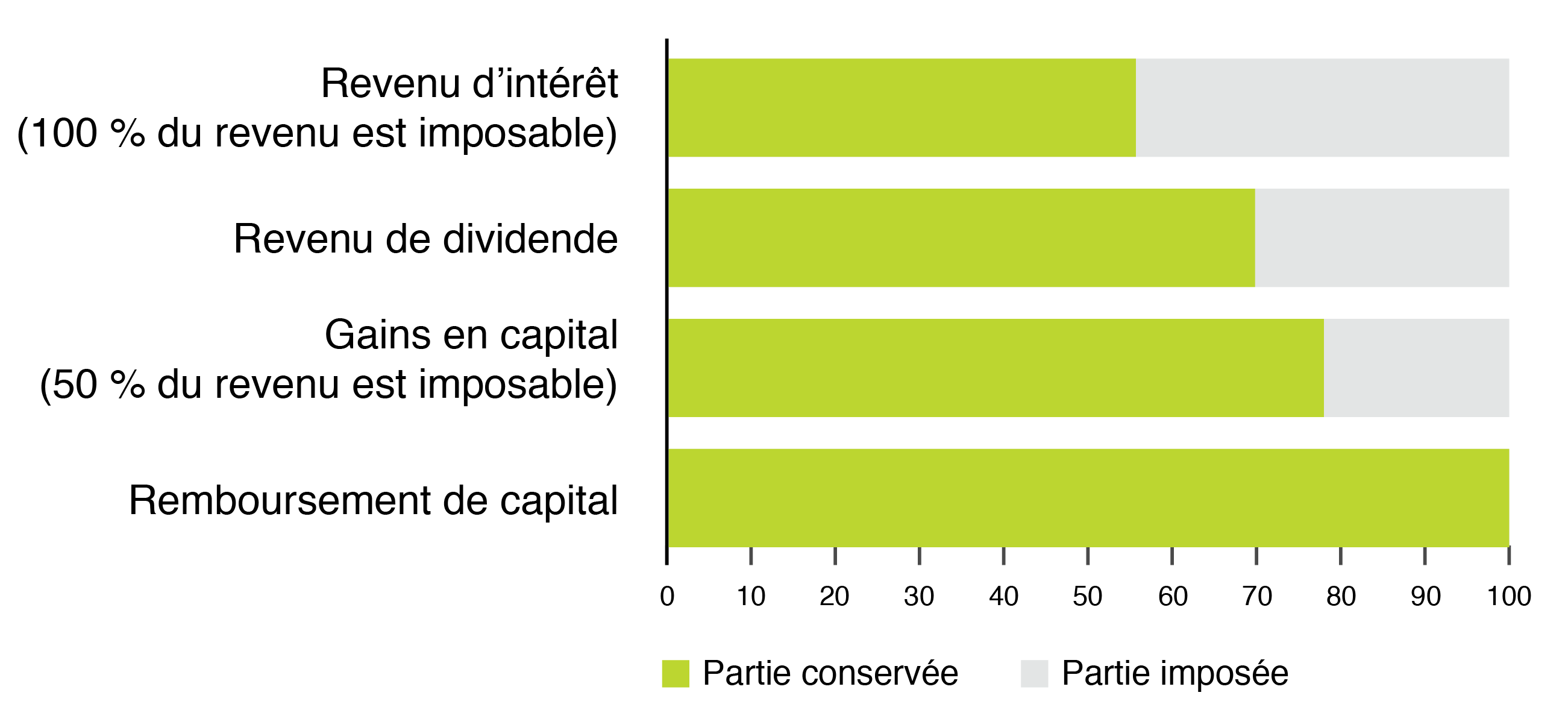

Il existe cinq sources de revenus, et chacune est taxée différemment :

À des fins d’illustration. Sur la base de taux d’imposition marginal maximal pour l’Ontario en 2015 à 49,53 %. Les crédits d’impôt diffèrent d’une province à l’autre.

1. Revenus d’intérêt :

Des produits tels que des certificats de placement garanti (CPG), les comptes d’épargne à intérêts élevés et les obligations génèrent des intérêts gagnés à partir de la dette. Tout revenu d’intérêt que vous percevez est entièrement imposable en fonction de votre taux marginal d’imposition. Ainsi, pour la plupart des investisseurs, il est logique de détenir des placements qui génèrent ce type de revenu dans un compte à l’abri de l’impôt.

2. Dividendes

Les dividendes représentent une distribution des bénéfices d’une société aux actionnaires. Les dividendes « admissibles » d’une société canadienne imposable reçoivent des crédits d’impôt pour dividendes du gouvernement fédéral et provincial, réduisant le montant de l’impôt dû.

Traitement des dividendes américains pour les Canadiens

La convention fiscale entre le Canada et les États-Unis* permet aux investisseurs d’éviter une retenue d’impôt pour dividendes de 15 % s’ils détiennent des investissements américains donnant droit à des dividendes dans un compte de retraite enregistré, comme un REER ou un FERR. Toutefois, cette exemption ne s’applique pas aux CELI ou aux REEE puisqu’ils ne sont pas considérés comme des comptes de retraite.

Certains dividendes ne sont pas considérés comme « admissibles » aux crédits d’impôt — tels que ceux qui sont payés par des sociétés américaines — et sont imposés à votre taux marginal d’imposition.

3. Gains en capital :

Si vous vendez un placement dans un compte non enregistré pour un montant plus élevé que ce que vous avez payé, vous avez réalisé un gain en capital. Lorsque vient le temps de payer des impôts, vous ne payez de l’impôt que sur 50 % du gain. Par exemple, si vous avez investi 20 000 $ dans un fonds commun de placement et que vous l’avez vendu pour 30 000 $, vous déclareriez un gain en capital de 10 000 $ dans l’année de la vente. Avec le taux d’inclusion des gains en capital à 50 %, vous n’auriez qu’à inclure 5 000 $ dans votre revenu imposable.

4. Revenus de placement étrangers

5. Rendement du capital (RDC)

Bon RDC par rapport au mauvais RDC

Les investissements peuvent distribuer différents types de RDC. Certains ne sont pas toujours bénéfiques pour les investisseurs. Le RDC décrit au point # 5 est un exemple de bon RDC. Alors, qu’est-ce qui est considéré comme un mauvais RDC?

Parfois, des fonds communs de placement distribuent une partie du capital initial de l’investisseur sous forme de RDC. Cela peut se produire si un fonds n’est pas en mesure de générer suffisamment de revenus ou de gains provenant de son portefeuille d’actions pour répondre à ses obligations de distribution fixe aux investisseurs. Ce type de RDC pourrait potentiellement créer un gain en capital imposable au moment de la vente de l’investissement, même s’il n’a pas augmenté en valeur.

Si vous avez des questions concernant les distributions et les répercussions fiscales, veuillez communiquer avec votre conseiller financier et/ou consultez un spécialiste fiscal qualifié.

*Source : Ministère des Finances, Gouvernement du Canada