Comparaison entre les actions à croissance de dividendes et les actions à rendement élevé

Quelle catégorie affiche les meilleurs rendements à long terme?

Les investisseurs connaissent généralement le rendement des dividendes d’une action. Les entreprises matures qui disposent de flux de trésorerie disponibles récurrents en reversent généralement une partie sous forme de dividendes. Historiquement, les entreprises qui versent des dividendes ont été des entreprises à faible croissance, mais leur capacité à générer des flux de trésorerie disponibles récurrents importants et leur engagement à verser des dividendes réguliers leur ont permis de surperformer le marché.

Les investisseurs sont généralement moins familiers avec le concept de rendement sur coût (« RSC »). Le RSC examine le rendement des dividendes d’une action sur la base de son prix d’achat initial. Pour les entreprises qui versent des dividendes statiques, le rendement des dividendes et le RSC peuvent être identiques. En revanche, pour les sociétés qui versent des dividendes croissants (sociétés de « croissance des dividendes »), le rendement du capital investi augmente généralement avec le temps. Les sociétés de croissance des dividendes ont tendance à afficher des flux de trésorerie disponibles croissants qui leur permettent de verser des dividendes croissants au fil du temps.

Les investisseurs sont généralement moins familiers avec le concept de rendement sur coût (« RSC »). Le RSC examine le rendement des dividendes d’une action sur la base de son prix d’achat initial. Pour les entreprises qui versent des dividendes statiques, le rendement des dividendes et le RSC peuvent être identiques. En revanche, pour les sociétés qui versent des dividendes croissants (sociétés de « croissance des dividendes »), le rendement du capital investi augmente généralement avec le temps. Les sociétés de croissance des dividendes ont tendance à afficher des flux de trésorerie disponibles croissants qui leur permettent de verser des dividendes croissants au fil du temps.

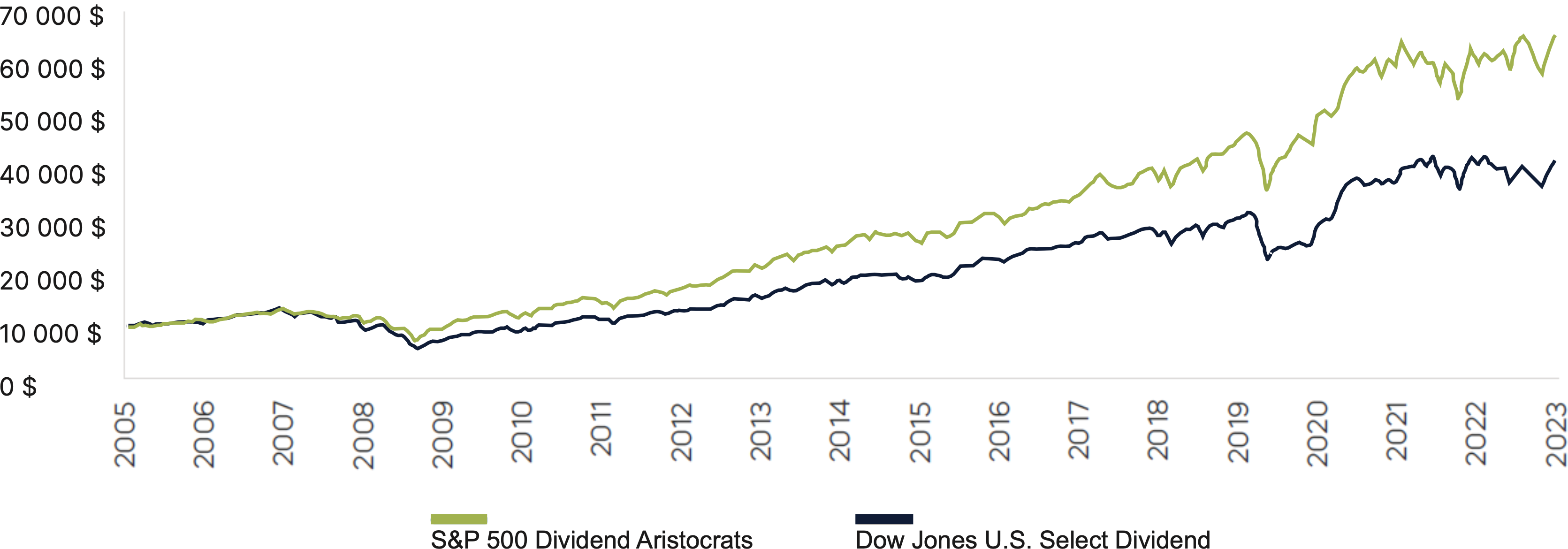

La croissance des dividendes a produit des rendements plus élevés au fil du temps

Source : Bloomberg Finance L.P. Données du 5/205-12/31/23. La croissance des dividendes est représentée par l’indice S&P 500 Dividend Aristocrats et le rendement élevé des dividendes par l’indice Dow Jones U.S. Select Dividend. Les rendements des indices sont donnés à titre indicatif uniquement et ne tiennent pas compte des frais de gestion, des coûts de transaction ou des dépenses. Les indices ne sont pas modifiés et il n’est pas possible d’investir directement dans un indice. Les rendements passés ne garantissent pas les résultats futurs.

Les investisseurs sont souvent confrontés à un choix entre les actions de croissance des dividendes et les actions à rendement élevé lorsqu'ils recherchent des investissements générateurs de revenus. Alors que les actions à rendement élevé offrent des rendements immédiats attrayants, les actions de croissance des dividendes offrent des avantages supérieurs à long terme, notamment la croissance des revenus, l'appréciation du capital et une volatilité plus faible.

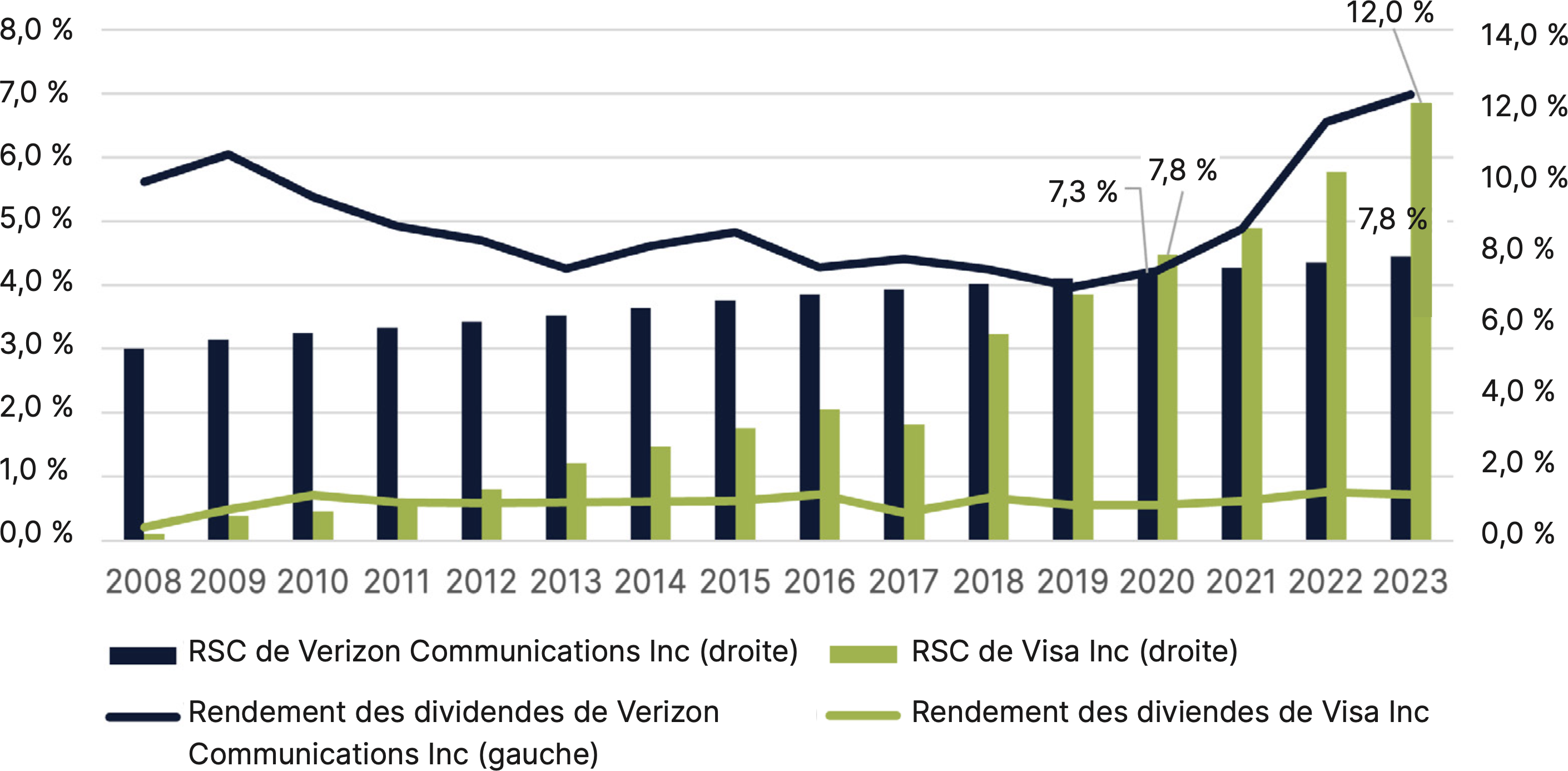

Le rendement des dividendes est particulièrement utile pour les investisseurs qui recherchent un revenu immédiat ou qui comparent le potentiel de génération de revenus de différentes actions à un moment donné. En prenant Verizon Communications comme exemple d'action à rendement élevé et Visa comme exemple d'action à dividende croissant, nous commençons notre analyse en mars 2008, qui marque le point le plus précoce de l'investissement en raison du moment de l'introduction en bourse de Visa. Au départ, Visa affichait un rendement modeste de 0,2 %, nettement inférieur au rendement initial de 5,6 % de Verizon. Toutefois, en 12 ans, l'augmentation constante du dividende de Visa a compensé son rendement initial inférieur. En 2020, le RSC de Visa avait dépassé celui de Verizon. En outre, à la fin de l'année 2023, le RSC de Visa avait atteint 12 %, soit nettement plus que le RSC de Verizon (7,8 %).

Le rendement des dividendes est particulièrement utile pour les investisseurs qui recherchent un revenu immédiat ou qui comparent le potentiel de génération de revenus de différentes actions à un moment donné. En prenant Verizon Communications comme exemple d'action à rendement élevé et Visa comme exemple d'action à dividende croissant, nous commençons notre analyse en mars 2008, qui marque le point le plus précoce de l'investissement en raison du moment de l'introduction en bourse de Visa. Au départ, Visa affichait un rendement modeste de 0,2 %, nettement inférieur au rendement initial de 5,6 % de Verizon. Toutefois, en 12 ans, l'augmentation constante du dividende de Visa a compensé son rendement initial inférieur. En 2020, le RSC de Visa avait dépassé celui de Verizon. En outre, à la fin de l'année 2023, le RSC de Visa avait atteint 12 %, soit nettement plus que le RSC de Verizon (7,8 %).

RSC : Croissance des dividendes contre rendement élevé

Source : Starlight Capital et Bloomberg Finance L.P. - période de 16 ans se terminant le 15 mars 2024.

Les avantages des actions de croissance des dividendes

Les actions de croissance des dividendes sont généralement associées à des sociétés qui ont une base financière solide et un historique de rentabilité. La capacité à augmenter régulièrement les dividendes témoigne de la stabilité des flux de trésorerie et de l’efficacité de la gestion. Les sociétés qui s’engagent à augmenter leurs dividendes à long terme doivent faire preuve de la volonté et de la capacité de maintenir cette croissance dans des environnements économiques variés. Sans ces deux éléments, la direction peut ne pas avoir le niveau d’engagement requis pour résister aux tempêtes économiques et maintenir une croissance régulière. Les investisseurs comptent sur ce niveau d’engagement afin de pouvoir compter sur la croissance des revenus pour maintenir leur niveau de vie.

Par exemple, Visa, qui a régulièrement augmenté son dividende de 0,10 $ à 2,08 $ au cours des 15 dernières années, soit un taux de croissance annuel composé de plus de 22 %, démontre les avantages qu’il y a à investir dans des sociétés dont les dividendes augmentent régulièrement. À mesure que les dividendes augmentent, les investisseurs peuvent réinvestir ces fonds pour acquérir des actions supplémentaires, ce qui entraîne une croissance exponentielle de leur investissement au fil du temps. En outre, les actions à dividendes croissants offrent une protection contre l’inflation, car un revenu de dividendes croissant contribue à maintenir le pouvoir d’achat de l’investissement.

Par exemple, Visa, qui a régulièrement augmenté son dividende de 0,10 $ à 2,08 $ au cours des 15 dernières années, soit un taux de croissance annuel composé de plus de 22 %, démontre les avantages qu’il y a à investir dans des sociétés dont les dividendes augmentent régulièrement. À mesure que les dividendes augmentent, les investisseurs peuvent réinvestir ces fonds pour acquérir des actions supplémentaires, ce qui entraîne une croissance exponentielle de leur investissement au fil du temps. En outre, les actions à dividendes croissants offrent une protection contre l’inflation, car un revenu de dividendes croissant contribue à maintenir le pouvoir d’achat de l’investissement.

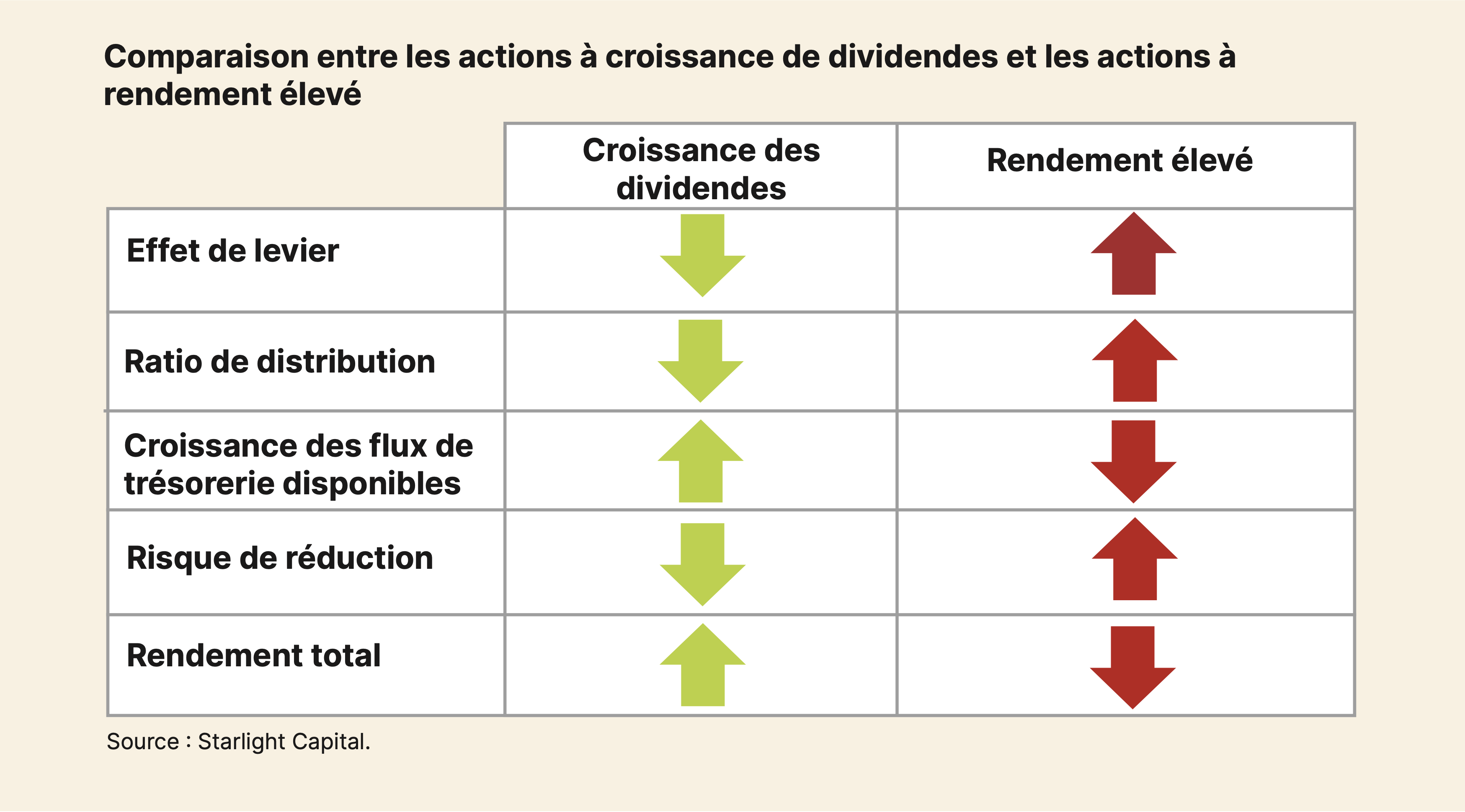

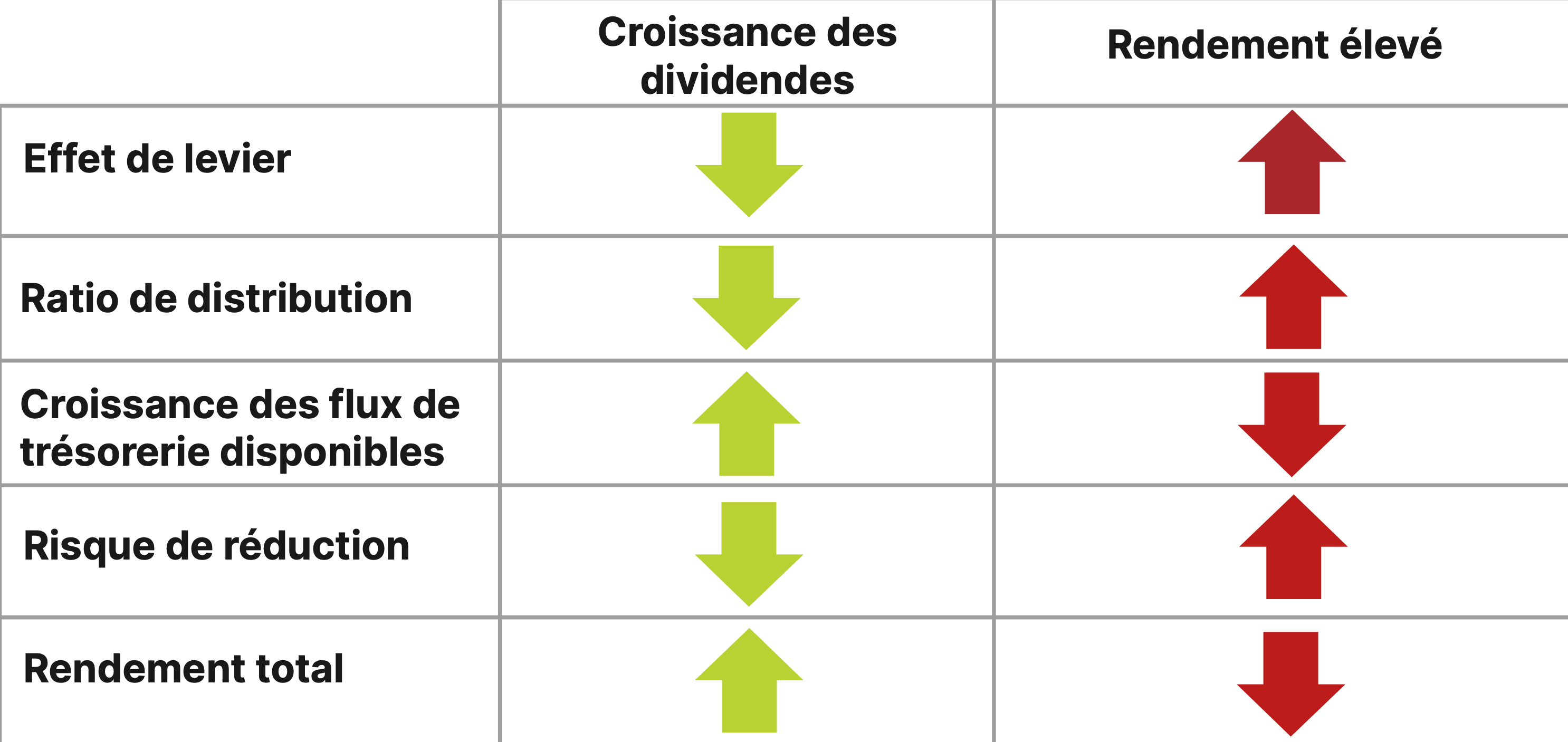

Comparaison entre les actions à croissance de dividendes et les actions à rendement élevé

Les actions à rendement élevé sont souvent le résultat d’une baisse du cours de l’action ou d’une ingénierie financière, deux facteurs qui entraînent souvent une plus grande volatilité et un risque plus élevé. Lorsque l’on compare le profil de risque d’une action à haut rendement à celui d’une action à dividende croissant, il faut tenir compte des ratios de distribution et des niveaux d’endettement. Les actions à rendement élevé consacrent généralement une part importante de leur flux de trésorerie disponible aux dividendes, ce qui se traduit par un ratio de distribution élevé. Les actions à rendement élevé peuvent également avoir beaucoup de dettes au bilan, ce qui se traduit par des ratios d’endettement élevés. Ces deux facteurs peuvent conduire à une réduction des dividendes en période de crise, réduisant ainsi les revenus de l’investisseur et l’exposant potentiellement à de fortes baisses du cours de l’action.

Les actions de croissance des dividendes ont tendance à être plus stables et à offrir de meilleurs rendements ajustés au risque. Leurs rendements actuels sont généralement plus faibles, mais elles offrent un fort potentiel de croissance au fil du temps. C’est cette croissance des dividendes qui permet d’obtenir un rendement plus élevé. Elles présentent un risque plus faible en raison de leurs ratios de distribution plus bas et disposent généralement de bilans solides et d’un faible effet de levier. Cela leur donne la flexibilité nécessaire pour augmenter leurs dividendes même en période difficile. La croissance régulière des dividendes assure également un flux croissant de revenus au fil du temps, ce qui est essentiel pour maintenir le style de vie et couvrir les dépenses, en particulier à la retraite.

Les actions de croissance des dividendes ont tendance à être plus stables et à offrir de meilleurs rendements ajustés au risque. Leurs rendements actuels sont généralement plus faibles, mais elles offrent un fort potentiel de croissance au fil du temps. C’est cette croissance des dividendes qui permet d’obtenir un rendement plus élevé. Elles présentent un risque plus faible en raison de leurs ratios de distribution plus bas et disposent généralement de bilans solides et d’un faible effet de levier. Cela leur donne la flexibilité nécessaire pour augmenter leurs dividendes même en période difficile. La croissance régulière des dividendes assure également un flux croissant de revenus au fil du temps, ce qui est essentiel pour maintenir le style de vie et couvrir les dépenses, en particulier à la retraite.

Comparaison entre les actions à croissance de dividendes et les actions à rendement élevé

Source: Starlight Capital.

Pour mieux illustrer l’impact d’une croissance régulière des dividendes, prenons quelques exemples d’actions du monde réel :

Nous avons sélectionné quatre entreprises pour notre analyse – deux américaines et deux canadiennes – en supposant une période de détention de 16 ans qui se termine le vendredi 15 mars 2024. Nous avons également supposé qu’aucune action supplémentaire n’avait été achetée après l’investissement initial du 15 mars 2008. Par conséquent, le prix de base est égal au prix au début de la période de détention.We selected four companies for our analysis—two from the US and two from Canada—assuming a 16-year holding period that concludes on Friday, March 15, 2024. It was further assumed that no additional shares were purchased after the initial investment on March 15, 2008. Consequently, the cost basis is equal to the price at the start of the holding period.

Nous avons sélectionné quatre entreprises pour notre analyse – deux américaines et deux canadiennes – en supposant une période de détention de 16 ans qui se termine le vendredi 15 mars 2024. Nous avons également supposé qu’aucune action supplémentaire n’avait été achetée après l’investissement initial du 15 mars 2008. Par conséquent, le prix de base est égal au prix au début de la période de détention.We selected four companies for our analysis—two from the US and two from Canada—assuming a 16-year holding period that concludes on Friday, March 15, 2024. It was further assumed that no additional shares were purchased after the initial investment on March 15, 2008. Consequently, the cost basis is equal to the price at the start of the holding period.

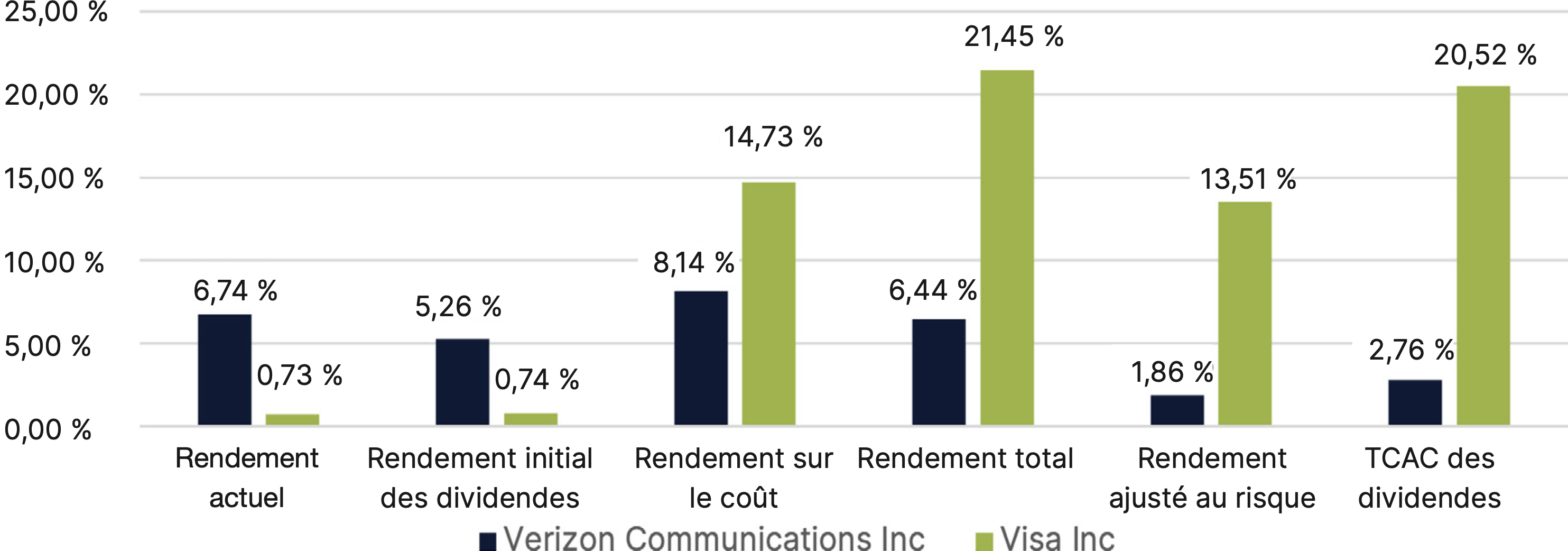

États-Unis

Croissance des dividendes et rendement élevé - États-Unis - période de 16 ans

Croissance des dividendes et rendement élevé - États-Unis - période de 16 ans

Source : Starlight Capital et Bloomberg Finance L.P. - période de 16 ans se terminant le 15 mars 2024.

Si l’on considère le rendement initial, Verizon semble être le meilleur choix, mais la croissance plus élevée du dividende de Visa sur la période (21 % contre 3 %) a plus que compensé le rendement initial plus faible. En outre, Visa a surpassé Verizon de plus de 15 % en termes de rendement total et de 11 % en termes de rendement ajusté au risque au cours de la période de détention.

Le 15 mars 2024, le rendement des dividendes de Visa était de 0,73 % contre 6,74 % pour Verizon

Le 15 mars 2024, le rendement des dividendes de Visa était de 0,73 % contre 6,74 % pour Verizon

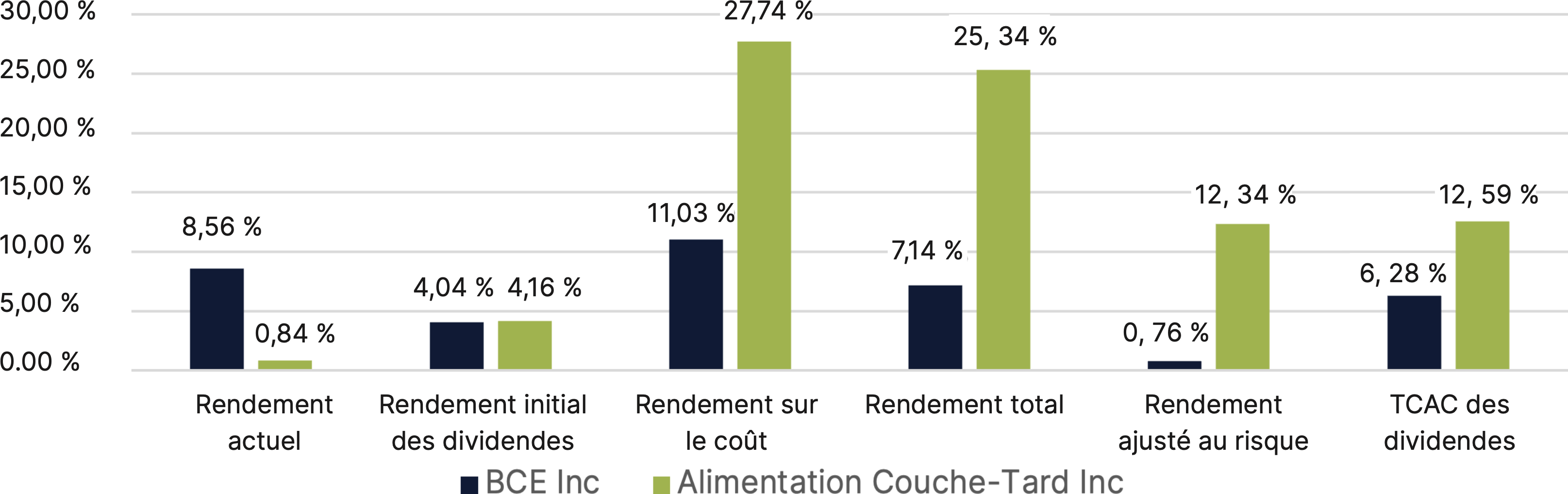

Canada

Croissance des dividendes et rendement élevé - Canada- période de 16 ans

Croissance des dividendes et rendement élevé - Canada- période de 16 ans

Source : Starlight Capital et Bloomberg Finance L.P. - période de 16 ans se terminant le 15 mars 2024

Cette tendance n’est pas exclusive aux États-Unis; des schémas similaires se dégagent du marché canadien. Par exemple, l’investissement à faible rendement, Alimentation Couch-Tard, a non seulement compensé son rendement initial inférieur, mais a également surpassé BCE. Au cours de la période de détention, Couch Tard a dépassé BCE de plus de 18 % en termes de rendement total et de plus de 11 % en termes de rendement ajusté au risque.

La croissance des dividendes est la stratégie gagnante

Alors que le rendement des dividendes donne un aperçu utile du potentiel de revenu immédiat d’une action, le rendement des coûts permet de mieux comprendre la croissance à long terme du revenu. Les actions à dividendes croissants constituent une proposition d’investissement plus attrayante pour les investisseurs à long terme, car elles offrent une combinaison de revenus croissants et d’appréciation du capital, avec un risque plus faible. Les investisseurs devraient donc donner la priorité aux entreprises qui affichent de solides antécédents en matière de croissance des dividendes afin de maximiser leur rendement total au fil du temps.

La Catégorie de croissance de dividendes Starlight est un portefeuille concentré de sociétés de grande qualité ayant un historique d’augmentation annuelle de leurs dividendes. Le fonds offre aux investisseurs un accès à un portefeuille diversifié de sociétés nord-américaines de croissance des dividendes, visant un taux de croissance annuel durable des dividendes de plus de 10 %. Avec un solide historique de plus de 20 ans, le rendement du Fonds est du à notre concentration sur les sociétés dont les dividendes augmentent et à notre philosophie d’investissement exclusive qui se concentre sur les sociétés de grande qualité ayant des avantages concurrentiels durables.

La Catégorie de croissance de dividendes Starlight est un portefeuille concentré de sociétés de grande qualité ayant un historique d’augmentation annuelle de leurs dividendes. Le fonds offre aux investisseurs un accès à un portefeuille diversifié de sociétés nord-américaines de croissance des dividendes, visant un taux de croissance annuel durable des dividendes de plus de 10 %. Avec un solide historique de plus de 20 ans, le rendement du Fonds est du à notre concentration sur les sociétés dont les dividendes augmentent et à notre philosophie d’investissement exclusive qui se concentre sur les sociétés de grande qualité ayant des avantages concurrentiels durables.

Accéder à la croissance des dividendes avec Starlight Capital

Starlight Capital est une société canadienne indépendante de gestion d’actifs qui gère plus d’un milliard de dollars d’actifs. Nous gérons des investissements privés et publics diversifiés à l’échelle mondiale et nord-américaine dans des classes d’actifs traditionnelles et alternatives, y compris l’immobilier, les infrastructures et le capital-investissement. Notre objectif est d’offrir aux investisseurs un rendement total ajusté au risque supérieur grâce à une méthode d’investissement disciplinée : L’investissement ciblé dans les entreprises.

L’investissement ciblé dans les entreprises signifie que nous investissons dans d’excellentes entreprises lorsqu’elles nous offrent un rendement suffisant par rapport au risque auquel nous sommes exposés. Les excellentes entreprises se caractérisent par des flux de trésorerie récurrents importants, des actifs irremplaçables, un faible effet de levier et une équipe de direction solide. Il en résulte des portefeuilles concentrés de grandes entreprises qui récompensent les investisseurs par des dividendes croissants.

La Catégorie de croissance de dividendes Starlight est une occasion d’investir dans des entreprises de grande qualité dont les dividendes augmentent en Amérique du Nord.

L’investissement ciblé dans les entreprises signifie que nous investissons dans d’excellentes entreprises lorsqu’elles nous offrent un rendement suffisant par rapport au risque auquel nous sommes exposés. Les excellentes entreprises se caractérisent par des flux de trésorerie récurrents importants, des actifs irremplaçables, un faible effet de levier et une équipe de direction solide. Il en résulte des portefeuilles concentrés de grandes entreprises qui récompensent les investisseurs par des dividendes croissants.

La Catégorie de croissance de dividendes Starlight est une occasion d’investir dans des entreprises de grande qualité dont les dividendes augmentent en Amérique du Nord.

Actions diversifiées

Catégorie de croissance de dividendes Starlight

Lancement - 2003

Objectif d’investissement :

Réaliser une croissance du capital à long terme supérieure à la moyenne, en accord avec une philosophie d’investissement conservatrice englobant une approche de portefeuille diversifiée. Le fonds investit principalement dans des titres de participation de sociétés canadiennes qui font preuve de solidité financière et d’un bon potentiel de croissance.

Codes de fonds

Série A (SLC515)

Série F (SLC517)

Série FT6 (SLC5176)

Série FT8 (SLC5178)

Série T8 (SLC5158)

Série FNP (SCDGC)

Série FNB (SCDG)

Fréquence des distributions

Mensuelle

Objectif d’investissement :

Réaliser une croissance du capital à long terme supérieure à la moyenne, en accord avec une philosophie d’investissement conservatrice englobant une approche de portefeuille diversifiée. Le fonds investit principalement dans des titres de participation de sociétés canadiennes qui font preuve de solidité financière et d’un bon potentiel de croissance.

Codes de fonds

Série A (SLC515)

Série F (SLC517)

Série FT6 (SLC5176)

Série FT8 (SLC5178)

Série T8 (SLC5158)

Série FNP (SCDGC)

Série FNB (SCDG)

Fréquence des distributions

Mensuelle

Déni de responsabilité important.

Les opinions exprimées dans cette mise à jour sont susceptibles d’être modifiées à tout moment en fonction des conditions du marché ou d’autres conditions et sont à jour au 14 juillet 2025. Bien que tout le matériel soit considéré comme fiable, l’exactitude et l’exhaustivité ne peuvent être garanties.

Certains énoncés contenus dans le présent communiqué de presse sont de nature prospective et comportent un certain nombre de risques et d’incertitudes, notamment les énoncés concernant les perspectives des activités et des résultats d’exploitation de la Fiducie. Les énoncés prospectifs (« EP ») sont fournis dans le but d’aider le lecteur à comprendre le rendement financier, la situation financière et les flux de trésorerie de la fiducie à certaines dates et pour les périodes terminées à certaines dates, et de présenter des renseignements sur les attentes et les plans actuels de la direction concernant l’avenir. Les lecteurs sont avertis que ces énoncés peuvent ne pas être appropriées à d’autres fins. Les EP impliquent des risques et des incertitudes connus et inconnus, qui peuvent être généraux ou spécifiques et qui donnent lieu à la possibilité que les attentes, les prévisions, les prédictions, les projections ou les conclusions ne se révèlent pas exactes, que les hypothèses ne soient pas correctes et que les objectifs, les buts stratégiques et les priorités ne soient pas atteints. Les EP sont des énoncés de nature prédictive, qui dépendent d’événements ou de conditions futurs ou s’y réfèrent, ou qui contiennent des termes tels que « peut », « sera », « devrait », « pourrait », « s’attendre », « anticiper », « avoir l’intention », « planifier », « croire » ou « estimer », ou d’autres expressions similaires. Les énoncés qui se projettent dans e temps ou qui comprennent des éléments autres que des informations historiques sont soumises à des risques et des incertitudes, et les résultats, actions ou événements réels pourraient différer sensiblement de ceux présentés dans les EP. Les EP ne sont pas des garanties de performances futures et sont par nature basées sur de nombreuses hypothèses.

Le contenu de ce document (y compris les faits, les points de vue, les opinions, les recommandations, les descriptions ou les références à des produits ou à des titres) ne doit pas être utilisé ou interprété comme un conseil en investissement, comme une offre de vente ou la sollicitation d’une offre d’achat, ou comme une approbation, une recommandation ou un parrainage d’une entité ou d’un titre cité. Bien que nous nous efforcions d’en garantir l’exactitude et l’exhaustivité, nous n’assumons aucune responsabilité quant à leur utilisation. Les investissements dans les fonds communs de placement peuvent donner lieu à des commissions, des commissions de suivi, des frais de gestion et d’autres frais. Veuillez lire les documents d’offre avant d’investir. Les investisseurs devraient consulter leurs conseillers avant d’investir.

Starlight, Starlight Investments, Starlight Capital et tous les autres logos Starlight sont des marques déposées de Starlight Group Property Holdings Inc.

Les opinions exprimées dans cette mise à jour sont susceptibles d’être modifiées à tout moment en fonction des conditions du marché ou d’autres conditions et sont à jour au 14 juillet 2025. Bien que tout le matériel soit considéré comme fiable, l’exactitude et l’exhaustivité ne peuvent être garanties.

Certains énoncés contenus dans le présent communiqué de presse sont de nature prospective et comportent un certain nombre de risques et d’incertitudes, notamment les énoncés concernant les perspectives des activités et des résultats d’exploitation de la Fiducie. Les énoncés prospectifs (« EP ») sont fournis dans le but d’aider le lecteur à comprendre le rendement financier, la situation financière et les flux de trésorerie de la fiducie à certaines dates et pour les périodes terminées à certaines dates, et de présenter des renseignements sur les attentes et les plans actuels de la direction concernant l’avenir. Les lecteurs sont avertis que ces énoncés peuvent ne pas être appropriées à d’autres fins. Les EP impliquent des risques et des incertitudes connus et inconnus, qui peuvent être généraux ou spécifiques et qui donnent lieu à la possibilité que les attentes, les prévisions, les prédictions, les projections ou les conclusions ne se révèlent pas exactes, que les hypothèses ne soient pas correctes et que les objectifs, les buts stratégiques et les priorités ne soient pas atteints. Les EP sont des énoncés de nature prédictive, qui dépendent d’événements ou de conditions futurs ou s’y réfèrent, ou qui contiennent des termes tels que « peut », « sera », « devrait », « pourrait », « s’attendre », « anticiper », « avoir l’intention », « planifier », « croire » ou « estimer », ou d’autres expressions similaires. Les énoncés qui se projettent dans e temps ou qui comprennent des éléments autres que des informations historiques sont soumises à des risques et des incertitudes, et les résultats, actions ou événements réels pourraient différer sensiblement de ceux présentés dans les EP. Les EP ne sont pas des garanties de performances futures et sont par nature basées sur de nombreuses hypothèses.

Le contenu de ce document (y compris les faits, les points de vue, les opinions, les recommandations, les descriptions ou les références à des produits ou à des titres) ne doit pas être utilisé ou interprété comme un conseil en investissement, comme une offre de vente ou la sollicitation d’une offre d’achat, ou comme une approbation, une recommandation ou un parrainage d’une entité ou d’un titre cité. Bien que nous nous efforcions d’en garantir l’exactitude et l’exhaustivité, nous n’assumons aucune responsabilité quant à leur utilisation. Les investissements dans les fonds communs de placement peuvent donner lieu à des commissions, des commissions de suivi, des frais de gestion et d’autres frais. Veuillez lire les documents d’offre avant d’investir. Les investisseurs devraient consulter leurs conseillers avant d’investir.

Starlight, Starlight Investments, Starlight Capital et tous les autres logos Starlight sont des marques déposées de Starlight Group Property Holdings Inc.